कर बीजकांसाठी (टॅक्स इनव्हॉइसेससाठी) एकसमान रचना राखणे म्हणजे स्वयंपाकघरातील (किचनमधील) चांगल्या प्रकारे परिभाषित आणि पद्धतशीरपणे रेसिपीचे अनुसरण करण्यासारखे आहे. एक प्रमाणित बीजक (इनव्हॉइस) स्वरूप संस्थांना (फर्म्सला) नियमांचे पालन करण्यास आणि कर योग्यरित्या भरण्यास मदत करते, ज्याप्रमाणे रेसिपी सूचनांचे पालन करण्यास आणि परिपूर्ण अन्न तयार करण्यात मदत करते. त्याचप्रकारे हे कंपनी आणि कर अधिकार्यांसाठी समान बाबी सोपी करते. हा लेख एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप कसे निवडावे ते सांगतो.

कर बीजकांसाठी (टॅक्स इनव्हॉइसेससाठी) एकसारखे स्वरूप वापरण्याचे महत्त्व

हे अत्यावश्यक आहे की कर बीजके (टॅक्स इनव्हॉइसेस) अनेक कारणांसाठी प्रमाणित स्वरूपाचे अनुसरण करतात, विशेषत: उद्योगांसाठी आणि कर प्राधिकरणांसाठी. खालील मुद्दे एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप वापरण्याचे महत्त्व आणि कर बीजक (टॅक्स इनव्हॉइस) स्वरूप एकसारखे राखणे का महत्त्वाचे आहे याचे काही प्राथमिक स्पष्टीकरण दर्शवतात:

कायदेशीर मान्यता

कर नियम आणि विनियमन सामान्यत: असे आदेश देतात की व्यवसाय ते पुरवठा करत असलेल्या वस्तू आणि सेवांसाठी बीजके (इनव्हॉइसेस) देणे. या नियमांचे पालन करण्यासाठी, बीजकामध्ये (इनव्हॉइसमध्ये) विशिष्ट माहिती असणे आवश्यक आहे, जसे की व्यवसायाचे नाव आणि पत्ता, क्लायंटचे (ग्राहकाचे) नाव आणि पत्ता, एक एकमेव बीजक क्रमांक (युनिक इनव्हॉइस नंबर), कर ओळख क्रमांक आणि प्रदान केलेल्या उत्पादनांचे किंवा सेवांचे वर्णन. संरचना एकसारखी ठेवल्याने हे सुनिश्चित करण्यात मदत होते की बीजक (इनव्हॉइस) सर्व कायदेशीर आवश्यकतांचे पालन करत आहे आणि त्यात आवश्यक असलेली सर्व माहिती आहे.

इनपुट टॅक्स क्रेडिट

अनेक कंपन्या इनपुट टॅक्स क्रेडिटसाठी अर्ज करून त्यांच्या खरेदीवर खर्च केलेला कर परत मिळवू शकतात. या फायद्यांचा दावा करू इच्छिणाऱ्या व्यवसायांनी काही विशिष्ट आवश्यकता पूर्ण करणारी कायदेशीर कर बिले सादर करणे आवश्यक आहे. अयोग्य किंवा विसंगत स्वरूपनामुळे हे दावे नाकारले जाऊ शकतात, याचा परिणाम म्हणून व्यवसायाचे आर्थिक नुकसान होऊ शकते.

आर्थिक व्यव्हार तपासणी व दस्तऐवजीकरण (ऑडिट व डॉक्युमेंटेशन)

जेव्हा बीजक (इनव्हॉइस) फॉर्म एकसारखे असतात तेव्हा व्यवस्थित रेकॉर्ड ठेवणे व्यवसायांना सोपे वाटते. एकसारखी, सुव्यवस्थित बीजके (इनव्हॉइस) असल्याने आर्थिक व्यव्हार तपासणी (ऑडिट) किंवा कर तपासणीच्या बाबतीत गोष्टी सुलभ होतात. हे चुकांची शक्यता देखील कमी करते आणि आर्थिक कृती पारदर्शक असल्याचे दर्शविते.

ग्राहकांचा विश्वास

जेव्हा ग्राहकांची बीजके (इनव्हॉइसेस) एकसारखी आणि व्यावसायिकरित्या स्वरूपित केले जातात तेव्हा ग्राहकांना अधिक आत्मविश्वास वाटू शकतो. हे तुमच्या कंपनीची प्रतिमा वाढवते आणि तुमचा व तुमच्या ग्राहकांमधील विश्वास वाढवते. जेव्हा बीजके (इनव्हॉइसेस) स्पष्ट आणि वाचण्यास सोपी असतात, तेव्हा ग्राहकांना कंपनी विश्वासार्ह आणि सुव्यवस्थित आहे असे वाटण्याची अधिक शक्यता असते.

प्रभावीपणे हिशोबाचे लेखांकन

त्यांचे पैसे योग्यरित्या व्यवस्थापित करण्यासाठी, व्यवसायांना अचूक आणि नियमित बीजक (इनव्हॉइस) आवश्यक आहेत. हे महसूल आणि खर्चाच्या अचूक रेकॉर्डिंगची हमी देते आणि आर्थिक सामंजस्य प्रक्रिया सुव्यवस्थित करते, ज्यामुळे वित्तीय ट्रॅक ठेवणे आणि व्यवस्थापित करणे सोपे होते.

प्रमाणता

विस्तारित होणाऱ्या कंपन्यांना प्रमाणता (मापनक्षमता) आणि प्रभावी बीजक (इनव्हॉइस) प्रक्रिया आवश्यक असते. तुमची संस्था (फर्म) जसजशी वाढत जाईल तसतसे तुमचे बीजक (इनव्हॉइस) फॉर्म एकसारखे असल्यास ते मोजणे आणि जुळवून घेणे सोपे होईल.

जमा होत असलेल्या, आर्थिक अचूकता, ग्राहकांचा विश्वास, कायदेशीर मान्यता आणि प्रभावीपणे रेकॉर्ड-ठेवण्यासाठी कर बीजकांसाठी (टॅक्स इनव्हॉइसेस) प्रमाणित संरचना राखणे आवश्यक आहे. व्यवसायांना त्यांच्या कर आवश्यकतांची पूर्तता करणे तसेच ग्राहक आणि कर अधिकाऱ्यांच्या दृष्टीने व्यावसायिकता आणि विश्वासार्हता वाढवण्याचा फायदा होतो.

Also Read: What is the Standard Format for a Tax Invoice?

कर बीजकांसाठी (टॅक्स इनव्हॉइसेससाठी) एकसारखे स्वरूप वापरण्याचे फायदे

एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप वापरण्याचे फायदे खाली दिलेले आहेत:

- रिअल-टाइममध्ये बीजकांचा (इनव्हॉइसचा) ट्रॅक ठेवणे: इलेक्ट्रॉनिक इनव्हॉइसिंगमुळे रिअल-टाइममध्ये पुरवठादाराने तयार केलेल्या बीजकांचा (इनव्हॉइसेसचा) ट्रॅक ठेवणे शक्य होते. याद्वारे इनपुट टॅक्स क्रेडिट (ITC) उपलब्धता सोपी होते.

- B2B बीजकांचा (इनव्हॉइसेसचा) एकदाच रिपोर्ट देणे: ई-इनव्हॉइसिंग वापरताना, करदात्याला फक्त एकदाच बीजक (इनव्हॉइस) सबमिट करावे लागते आणि Invoice Registration Portal (IRP) द्वारे त्याची पडताळणी केली जाते, जे नंतर बीजक (इनव्हॉइस) प्रमाणित केल्यानंतर इनव्हॉइस रेफरन्स नंबर (IRN) जारी करते. लॉग इन केल्यानंतर माहिती ऑटोमॅटिकली GSTR-1 रिटर्न भरेल. परिणामी, पूर्वीच्या तुलनेत कमी मॅन्युअल रिपोर्टिंग केले जाते.

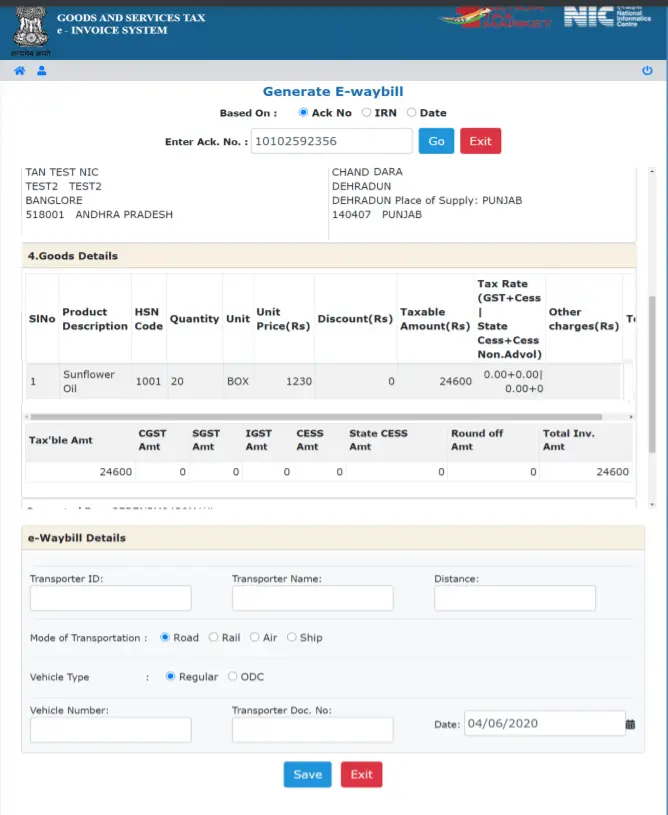

- साधे ई-वे बिल तयार करणे:

करदात्याने फक्त वाहन डेटा अपडेट करणे आवश्यक केल्यामुळे, ई-इनव्हॉइसिंगमुळे ई-वे बिल तयार करणे सोपे होते. ई-वे बिलाचा भाग A हा जीएसटी (GST) साइटद्वारे सत्यापित केलेल्या ई-इनव्हॉइसवर आधारित माहिती ऑटोमॅटिकली भरली जाईल.

- खरेदीदारांना मदत: एकदा जीएसटी (GST) साइटवर प्रमाणीकरणासाठी अपलोड केल्यानंतर खरेदीदाराला ई-इनव्हॉइसवर सूचीबद्ध केलेल्या ईमेल पत्त्यावर ई-इनव्हॉइस देखील मिळेल. हे ग्राहकाला बीजक (इनव्हॉइस) त्वरित मंजूर किंवा नाकारण्यास सक्षम करेल आणि त्याच्या खरेदी ऑर्डरशी तो जुळवून घेईल.

- फसवणूकीमध्ये घट: फसवणूक कमी झाल्याने याचा परिणाम कर अधिकार्यांकडे रिअल-टाइम डेटा उपलब्ध होईल.

- डेटा इनपुट त्रुटींमध्ये घट: इनव्हॉइस शेअर केलेल्या साइटवर ई-इनव्हॉइसिंग सिस्टम अंतर्गत अपलोड केले जाईल, ज्यामुळे मल्टीफंक्शनल रिपोर्टिंगला परवानगी मिळेल. प्रमाणीकरणानंतर, प्रत्येक बीजक (इनव्हॉइस) त्वरित जीएसटी (GST) आणि ई-वे बिल पोर्टलवर प्रसारित केले जातील. जीएसटी (GST)रिटर्न पूर्ण करताना, हे ऑटो-पॉप्युलेशन मानवी डेटा एंट्रीची आवश्यकता दूर करेल आणि डेटा एंट्रीच्या चुका कमी करेल.

- अनुकूलता सुलभ करते: ई-इनव्हॉइस हे प्रमाणित स्वरूपात तयार केले जात असल्याने, सॉफ्टवेअरच्या एका भागासह तयार केलेले बीजक (इनव्हॉइस) दुसऱ्याद्वारे देखील वाचले जाऊ शकते. त्यामुळे परस्पर कार्य करण्याची क्षमता शक्य झाली आहे.

एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप न वापरण्याचे परिणाम

एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप न वापरण्याचे परिणाम खालीलप्रमाणे आहेत:

चुकीचे कर बीजक (टॅक्स इनव्हॉइस)

नियम 46(r) नुसार कर बीजकावर (इनव्हॉइसवर) QR कोड नमूद करणे आवश्यक आहे. इनव्हॉइस रेफरन्स नंबर (IRN) तयार केल्यानंतर, QR कोड प्राप्त होतो. इनव्हॉइस रिकामा असल्यास आणि जसे की IRIS IRP या सारख्या इनव्हॉइस रेजिस्ट्रेशन पोर्टलवर (IRP) नोंदणीकृत नसल्यास दंडास पात्र आहे. चुकीच्या बीजकामुळे (इनव्हॉइसमुळे) ₹25,000 दंड आकारला जाऊ शकतो.

इलेक्ट्रॉनिक बिल तयार करत नसल्यास

जर IRN तयार न केल्यास आणि बीजक (इनव्हॉइस) प्रदान न केल्यास ₹10,000 चा दंड किंवा 100% देय कर, यापैकी जो मोठा असेल तो नियम 48(5) च्या अंतर्गत लागू केला जातो.

वस्तू जप्त करणे

सीजीएसटी (CGST) कायदा 2017 च्या कलम 129 मध्ये असे नमूद केले आहे की जर माल आणि/किंवा वाहने वैध बीजक (इनव्हॉइस) किंवा QR कोड नसलेली वाहने नेली गेली, तर ती जप्त केली जाऊ शकतात. याशिवाय, वेळेवर ई-वे इनव्हॉइस भरण्यात अयशस्वी झाल्याबद्दल तुम्हाला दंडाला सामोरे जावे लागते.

इनपुट टॅक्स क्रेडिट (ITC) साठी दावा

Section 16 of the CGST Act of 2017. 2017 च्या सीजीएसटी (CGST) कायद्याच्या कलम 16 नुसार, ITC चा (इनपुट क्रेडिट टॅक्सचा) दावा करण्यासाठी कर बीजक (टॅक्स इनव्हॉइस) आवश्यक आहे. याशिवाय, ई-इनव्हॉइसिंग आदेशानुसार, जर तुम्ही ई-इनव्हॉइस टर्नओव्हर मर्यादा ओलांडली असेल आणि तुम्ही कर बीजकांसाठी (टॅक्स इनव्हॉइससाठी) IRN तयार करण्यात अयशस्वी झाला असाल, तर तुमची कर बीजके (टॅक्स इनव्हॉइसेस) अवैध मानले जातील. याव्यतिरिक्त, अशा चुकीच्या बीजकांवर (इनव्हॉइसवर), तुमचा प्रतिपक्ष ITC चा (इनपुट क्रेडिट टॅक्सचा) दावा करण्यास आपण पात्र असणार नाही. याव्यतिरिक्त, तुम्ही मान्यतेचे पालन न केल्यामुळे तुम्हाला व्यवसाय गमावण्याचा धोका असतो.

ई-वे इन्व्हॉइसिंग

ई-वे बिलिंग आणि ई-इनव्हॉइसिंग आता एकमेकांना जोडलेले असल्याने, अवैध बीजक ई-वे बिल निरर्थक आणि रद्द करेल. वाहून नेला जाणारा माल परिणाम म्हणून ताब्यात घेतला जाऊ शकतो.

Also Read: Tax Invoice For Goods: Key Components And Legal Requirements

एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप कसे निवडावे?

सर्व कर बीजके (टॅक्स इनव्हॉइस) समान दिसण्यासाठी एकसारखे स्वरूप वापरणे आवश्यक आहे. हे इतके महत्त्वाचे का आहे याची अनेक प्रमुख कारणे आहेत.

प्रथम, बीजकावर (इनव्हॉइसवर) काय असावे हे नियंत्रित करणारे नियम सरकारद्वारे जारी केले जातात. प्रत्येक बीजकाचे (इनव्हॉइसचे) स्वरूप बदलत असल्यास, तुम्ही कदाचित तुमच्या कंपनीचे नाव किंवा ग्राहकाची माहिती यासारख्या महत्त्वाच्या घटकाकडे दुर्लक्ष केले असेल. ते बेकायदेशीर आहे आणि तुम्हाला परिणामांना सामोरे जावे लागू शकते.

तुमच्या आर्थिक स्थितीवर लक्ष ठेवणे हा आणखी एक महत्त्वाची बाब आहे. तुमची बिले आजूबाजूला विखुरलेली असतील तर तुम्ही किती कमावले आणि किती खर्च केले याचा ट्रॅक ठेवणे कठीण आहे. तुमच्या करांसाठी ही माहिती आवश्यक आहे; अशा प्रकारे, सर्वकाही व्यवस्थित केले पाहिजे. एक प्रमाणित बीजक (इनव्हॉइस) स्वरूप असणे हे देखील आपल्या ग्राहकांना आपल्यावर विश्वास ठेवण्यास मदत करते. जेव्हा त्यांना व्यावसायिक, स्पष्ट बीजक मिळते, तेव्हा त्यांना कळते की तुम्ही शिस्तबद्ध आहात आणि तुमच्या कामाबद्दल प्रामाणिक आहात.

तर, तुम्ही योग्य स्वरूप कसे निवडाल? स्थानिक नियमांचे परीक्षण करणे ही पहिली गोष्ट आहे जी तुम्ही केली पाहिजे. वेगवेगळ्या ठिकाणी वेगवेगळे नियम असतात. तुम्ही तुमच्या कंपनीचे नाव, ग्राहकाचे नाव, बीजक क्रमांक (इनव्हॉइस नंबर) आणि तुम्ही विक्री करत असलेली उत्पादने किंवा सेवा यासारखे सर्व संबंधित तपशील समाविष्ट केल्याची खात्री करा. तुमचे जीवन सोपे करण्यासाठी, तुम्ही इन्व्हॉइसिंग सॉफ्टवेअर किंवा सरकारद्वारे प्रदान केलेले टेम्पलेट वापरू शकता. वैकल्पिकरित्या, आपण सर्व आवश्यक माहितीसह आपले स्वतःचे युनिक (अद्वितीय) टेम्पलेट बनवू शकता.

Also Read: Mastering Your Finances: The Ultimate Tax Invoice Format Guide For Word And Excel

निष्कर्ष

सोप्या शब्दात, तुमच्या सर्व कर इनव्हॉइससाठी समान शैली वापरणे म्हणजे तुम्ही स्वयंपाक करताना रेसिपीचे अनुसरण करण्यासारखे आहे. हे सर्वकाही व्यवस्थित ठेवण्यास मदत करते. जसे रेसिपीचे अनुसरण केल्याने तुम्हाला उत्तम अन्न पदार्थ बनवण्यास मदत होते, त्याचप्रमाणे प्रमाणित बीजक (इनव्हॉइस) स्वरूप व्यवसायांना नियमांचे पालन करण्यास आणि त्यांचे कर योग्य प्रकारे करण्यास मदत करते. हे कर अधिकार्यांसह सर्वांसाठी गोष्टी सुलभ करते.

तसेच, कर बीजकसाठी (इनव्हॉइसेससाठी) समान स्वरूप असण्याची काही चांगली कारणे आहेत आणि ते इतके महत्त्वाचे का आहे. प्रथम, तो कायदा आहे. बीजकवर (इनव्हॉइसवर) काय असावे यासाठी सरकार नियम ठरवते. जर तुमची बीजके (इनव्हाइसेस) प्रत्येक वेळी वेगळी दिसली, तर तुम्ही महत्त्वाच्या गोष्टींचा समावेश करण्यास विसरू शकता आणि ते कायद्याच्या विरोधात आहे. आपले पैसे व्यवस्थित ठेवणे हे दुसरे मोठे कारण आहे. तुमचे बीजक (इनव्हॉइस) सर्वत्र असल्यास, तुम्ही किती कमावले आणि खर्च केले हे जाणून घेणे कठीण आहे. तुम्हाला तुमच्या करांसाठी या माहितीची आवश्यकता आहे, म्हणून सर्व काही नीटनेटके असले पाहिजे.

प्रमाणित कर बीजक (टॅक्स इनव्हॉइस) स्वरूप वापरल्याने तुमच्या ग्राहकांना तुमच्यावर विश्वास ठेवण्यास देखील मदत होते. एकसारखे कर बीजक (टॅक्स इनव्हॉइस) स्वरूप वापरण्यासाठी सर्वोत्तम पद्धती जाणून घेण्यासाठी CaptainBiz ला भेट द्या.

वारंवार विचारले जाणारे प्रश्न

-

कर बीजक (टॅक्स इनव्हॉइस) कधी जारी करावे?

पुरवठ्याच्या क्षणी, सर्व नोंदणीकृत जीएसटी (GST) करदात्यांनी कर बीजक (टॅक्स इनव्हॉइस) प्रदान करणे आवश्यक आहे. इनपुट टॅक्स क्रेडिटचा दावा करण्यासाठी, खरेदीदाराने त्यांनी घेतलेल्या कोणत्याही उत्पादनांसाठी किंवा सेवांसाठी कर बीजक (टॅक्स इनव्हॉइस) प्रदान करणे आवश्यक आहे. विविध आर्थिक रिपोर्टच्या आवश्यक्तांसाठी कर बीजक (टॅक्स इनव्हॉइस) देखील आवश्यक आहे.

-

मला पूर्णतः मान्यता असलेल्या जीएसटी (GST) बीजक स्वरूपाची आवश्यकता आहे का?

तुमच्या खरेदीदाराला इनपुट टॅक्स क्रेडिट (ITC) व्यवस्थापित करण्यासाठी सक्षम करण्यासाठी, तुम्ही जीएसटी (GST) बीजक (इनव्हॉइस) स्वरूप वापरणे आवश्यक आहे जे संपूर्णपणे नियमांचे पालन करते. तुमच्या जीएसटी (GST) बिलावर खालील फील्ड दिसणे आवश्यक आहे: जर खरेदी 50,000 INR पेक्षा कमी असेल आणि खरेदीदार जीएसटी (GST) साठी नोंदणीकृत नसेल, तर बीजक काही प्रमाणात बदलू शकते.

-

वैध कर बीजक (टॅक्स इनव्हॉइस) म्हणजे काय?

वैध कर बीजकांद्वारे (टॅक्स इनव्हॉइसेसद्वारे) एकसारखे प्रमाणित बीजक स्वरूप वापरले जाते. खालील तपशीलांचा सहसा आदर्श कर बीजकांमध्ये (टॅक्स इनव्हॉइसेसमध्ये) समावेश केला जातो: प्राप्तकर्त्यासाठी इनपुट टॅक्स क्रेडिट मिळवणे हे कर बीजकाचे (टॅक्स इनव्हॉइसचे) प्राथमिक ध्येय आहे. ते आर्थिक रिपोर्टच्या गरजांसाठी माहिती देतात आणि पुरवठादाराच्या दृष्टीकोनातून पुरवलेल्या उत्पादनांचा पुरावा म्हणून कार्य करतात.

-

तुम्ही तुमच्या व्यवसायासाठी योग्य बीजकाकरिता (इनव्हॉइसिंग) टेम्पलेट कसे निवडता?

तुमच्या व्यवसायासाठी सर्वोत्कृष्ट बीजक (इनव्हॉइस) टेम्पलेट निवडताना अनेक घटक तुमच्या निर्णयावर प्रभाव टाकतात, ज्यामध्ये कायद्यानुसार आवश्यक असलेल्या कोणत्याही अतिरिक्त दस्तऐवजांचा समावेश आहे, जसे की इलेक्ट्रॉनिक पद्धतीची बिले आणि बीजके (इनव्हॉइसेस). कागदावर आधारित बिले आणि बीजके (इनव्हॉइसेस) वापरणे ही बीजकांच्या सर्वात जुन्या पद्धतींपैकी एक आहे. सर्वसाधारणपणे, मॅन्युअल पेपर-आधारित बिलिंगसाठी एकही प्रमाणित फॉर्म नाही.

-

एक आदर्श कर बीजक (टॅक्स इनव्हॉइस) म्हणजे काय?

सामान्यतः उत्कृष्ट कर बीजकामध्ये (टॅक्स इनव्हॉइसमध्ये), खालील तपशीलांचा समावेश असतो: प्राप्तकर्त्यासाठी, इनपुट टॅक्स क्रेडिट मिळवणे हे कर बीजकाचे (टॅक्स इनव्हॉइसचे) प्राथमिक ध्येय आहे. पुरवठादाराच्या दृष्टीकोनातून, ते आर्थिक रिपोर्टच्या आवश्यकतेननुसार माहिती देतात आणि पुरवलेल्या वस्तूंचा पुरावा म्हणून कार्य करतात. परिणामी, कंपनी तिच्या हेतूंसाठी सर्वोत्तम स्वरूप निवडू शकते.

-

तुम्हाला कर बीजक (टॅक्स इनव्हॉइस) न मिळाल्यास काय होईल?

सीजीएसटी (CGST) कायदा 2017 च्या कलम 129 मध्ये असे नमूद केले आहे की जर माल आणि/किंवा वाहने वैध बीजक (इनव्हॉइस) किंवा QR कोड नसलेली वाहने नेली, तर ती जप्त केली जाऊ शकतात. याव्यतिरिक्त, ई-वे इनव्हॉइस वेळेवर भरण्यात अयशस्वी झाल्याबद्दल ते तुम्हाला दंडाला सामोरे जावे लागते. 2017 च्या सीजीएसटी (CGST) कायद्याच्या कलम 16 नुसार, ITC (इनपुट क्रेडिट टॅक्स) चा दावा करण्यासाठी कर बीजक (टॅक्स इनव्हॉइस) आवश्यक आहे.

-

B2B व्यवहारात ई-इनव्हॉइस तयार न केल्यास काय होईल?

बिझनेस-टू-बिझनेस (व्यावसायिक ते व्यावसायिक) व्यवहारासाठी, इलेक्ट्रॉनिक इनव्हॉइसच्या अनुपस्थितीचा बीजक (इनव्हॉइस) कधीही पाठवला जात नाही असा अर्थ लावला जाईल. प्रत्येक घटनेसाठी, याचा परिणाम खालील दंडांमध्ये होतो: बीजक जारी करण्यात अयशस्वी झाल्यास दंड: थकबाकी कराच्या 100%, कमाल 10,000 रु. पर्यंत असू शकतो. बीजक (इनव्हॉइस) हा व्यवहाराचा मुख्य रेकॉर्ड आणि पुरावा असल्याने, त्याचे आणखी गंभीर परिणाम होतील.

-

प्रमाणित स्वरूपाचा वापर न करता ई-इनव्हॉइस तयार केले जाऊ शकतात का?

ई-इनव्हॉइस स्कीम किंवा प्रमाणित स्वरूपाचे पालन केले गेले नाही. तर उपरोक्त परिस्थितींमध्ये करदाते IRN तयार करू शकणार नाहीत. मालाच्या वाहतुकीसाठी किंवा ई-वे बिल तयार करण्यासाठी चुकीचे बीजक (इनव्हॉइस) वापरणे बेकायदेशीर आहे जर ते वरील निर्देशांपैकी कोणत्याही मार्गदर्शक तत्त्वांचे उल्लंघन करत असेल.

-

जर ई-इनव्हॉइस टर्नओव्हर (उलाढाल) मर्यादा IRN निर्माण करत नसेल तर?

याशिवाय, ई-इनव्हॉइसिंग आदेशानुसार, जर तुम्ही ई-इनव्हॉइस टर्नओव्हर (उलाढाल) मर्यादा ओलांडली असेल आणि तुमच्या कर बीजकासाठी (टॅक्स इनव्हॉइससाठी) IRN तयार करण्यात अयशस्वी झाला असेल, तर तुमची बीजके (इनव्हॉइसेस) अवैध मानली जातील. याव्यतिरिक्त, तुमचा प्रतिपक्ष अशा चुकीच्या बीजकांसाठी (इनव्हॉइसेससाठी) ITC (इनपुट क्रेडिट टॅक्स) चा दावा सबमिट करू शकणार नाही. याव्यतिरिक्त, तुम्ही पालन न केल्यामुळे तुम्हाला व्यवसाय गमावण्याचा धोका आहे.

-

ई-इनव्हॉइसिंगचे फायदे काय आहेत?

इनपुट टॅक्स क्रेडिट (ITC) उपलब्धता यामुळे सोपी होते. B2B करबीजकाचा (इनव्हॉइसचा) एकदाच रिपोर्ट देणे: ई-इनव्हॉइसिंग वापरताना, करदात्याला फक्त एकदाच बीजक (इनव्हॉइस) सबमिट करावे लागते आणि इनव्हॉइस रेजिस्ट्रेशन पोर्टल (IRP) द्वारे त्याची पडताळणी केली जाते, जे नंतर बीजक (इनव्हॉइस) सत्यापित केल्यानंतर बीजक संदर्भ क्रमांक (इनव्हॉइस रेफरन्स नंबर) (IRN) जारी करते.